Коэффициент концентрации собственного капитала

Определение

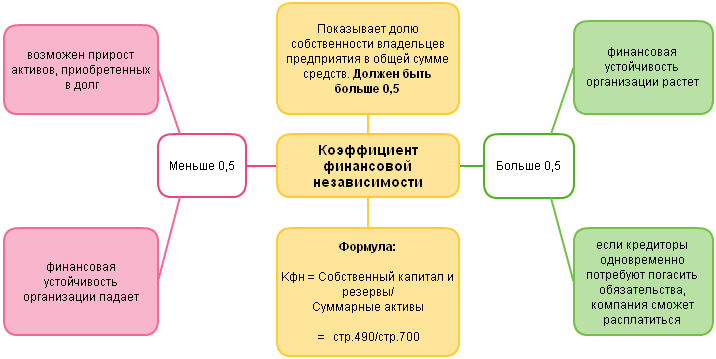

Коэффициент концентрации собственного капитала - финансовый коэффициент, равный отношению собственного капитала и резервов к сумме активов предприятия. Исходные данные для расчета содержит бухгалтерский баланс организации.

Коэффициент концентрации собственного капитала - что показывает

Коэффициент концентрации собственного капитала показывает долю активов организации, которые покрываются за счет собственного капитала (обеспечиваются собственными источниками формирования). Оставшаяся доля активов покрывается за счет заемных средств.

Инвесторы и банки, выдающие кредиты, обращают внимание на значение этого коэффициента. Чем выше значение коэффициента, тем с вероятнее организация погасит долги за счет собственных средств. Чем выше показатель, тем выше финансовая независимость предприятия.

Коэффициент концентрации собственного капитала - формула

Общая формула расчета коэффициента

Формула расчета по группам активов и пассивов:

| Kкск = | П4 |

| А1 + А2 + А3 + А4 |

где

- А1 - наиболее ликвидные активы;

- А2 - быстрореализуемые активы;

- А3 - медленно реализуемые активы;

- А4 - труднореализуемые активы;

- П4 - капитал и резервы.

Формула расчета по данным нового бухгалтерского баланса

| Kкск = | стр.1300 |

| стр.1700 |

Формула расчета по данным старого бухгалтерского баланса

| Kкск = | стр.490 |

| стр.700 |

где стр.490, стр.700 - строки бухгалтерского баланса (форма №1)

Иногда Коэффициент концентрации собственного капитала используют как синоним коэффициент финансовой устойчивости. Но в общем случае это разные коэффициенты.

Коэффициент концентрации собственного капитала отражает долю собственных средств в общей структуре источников финансирования компании. Формула расчета коэффициента:

Kкск = Собственный капитал / (Собственный капитал + Заемные средства) = Собственный капитал / Всего активов

Коэффициент финансовой устойчивости (КФУ) показывает, какую долю активов компании покрывают устойчивые источники финансирования, то есть долгосрочные заемные средства и собственные средства. Формула расчета коэффициента финансовой устойчивости выглядит следующим образом:

КФУ = (Собственный капитал + Долгосрочные заемные средства) / Всего активов

Таким образом, коэффициент финансовой устойчивости и Коэффициент концентрации собственного капитала отражают различные аспекты финансовой деятельности компании, но оба показателя важны для оценки ее финансовой устойчивости и рискованности.

Коэффициент концентрации собственного капитала - нормативное значение

Нормативное ограничение Ккск > 0.5. Чем выше значение коэффициента, тем лучше финансовое состояние компании. Для углубленного финансового анализа значение этого коэффициента сравнивают со средними значениями по отрасли, к которой относится анализируемое предприятие.

Близость этого значения к единице говорит о сдерживании темпов развития предприятия. Отказавшись от привлечения заемного капитала, организация лишается дополнительного источника финансирования прироста активов (имущества), за счет которых можно увеличить доходы. Вместе с тем это уменьшает риски ухудшения финансовой состоятельности при неблагоприятном развитии ситуации.

Нормативные значения коэффициента по мнению разных авторов представлены в таблице 1.

Таблица 1. Коэффициент концентрации собственного капитала - нормативные значения

| Автор | Вариант названия коэффициента (с учетом синонимов) | Численное значение | Источник |

| Донцова Л.В. | Коэффициент финансовой независимости | >=0.4, <=0.6 | [1] |

| Долгих Ю.А. | Коэффициент финансовой независимости | >=0.5 | [2] |

| Тупикова О.А. | Коэффициент финансовой независимости | 0.5-0.8 | [3] |

Усредненные значения коэффициента концентрации собственного капитала по годам для предприятий РФ*

| Размер выручки | Значения коэффициента по годам, отн. ед (дни) | |||||||||||

| 2023 | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.439 | 0.434 | 0.409 | 0.385 | 0.366 | 0.397 | 0.373 | 0.353 | 0.327 | 0.308 | 0.309 | 0.196 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.4 | 0.391 | 0.361 | 0.34 | 0.325 | 0.319 | 0.292 | 0.271 | 0.24 | 0.227 | 0.242 | 0.169 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.322 | 0.311 | 0.277 | 0.25 | 0.22 | 0.193 | 0.153 | 0.112 | 0.092 | 0.096 | 0.112 | 0.117 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.301 | 0.283 | 0.274 | 0.252 | 0.226 | 0.207 | 0.18 | 0.145 | 0.109 | 0.101 | 0.116 | 0.127 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.287 | 0.299 | 0.289 | 0.275 | 0.263 | 0.246 | 0.233 | 0.21 | 0.181 | 0.166 | 0.181 | 0.185 |

| Все организации | 0.396 | 0.391 | 0.365 | 0.346 | 0.326 | 0.335 | 0.309 | 0.285 | 0.258 | 0.245 | 0.255 | 0.17 |

| Количество организаций | 1 397 982 | 1 415 452 | 1 444 371 | 1 457 224 | 1 399 799 | 1 353 922 | 1 385 010 | 1 366 875 | 1 391 410 | 1 194 966 | 1 149 143 | 578 022 |

Средние численные значения показателя по видам деятельности: коэффициент концентрации собственного капитала по отраслям

Коэффициент концентрации собственного капитала - схема

Значение коэффициента концентрации собственного капитала для анализа кредитоспособности

Кредитные учреждения и инвесторы активно используют ККСК (ККСК) при принятии решений о финансировании. Например, банк может отказать в кредите компании с низким коэффициентом, так как это сигнализирует о высоких рисках неплатежеспособности. В этом контексте важно не только текущее значение коэффициента, но и его динамика. Если ККСК снижается на протяжении нескольких периодов, это может указывать на ухудшение финансового положения предприятия.

Пример: Рассмотрим компанию "Альфа", которая в прошлом году имела ККСК равный 0.75. В этом году этот показатель снизился до 0.55. Это снижение может насторожить кредиторов и инвесторов, так как оно говорит о том, что компания стала более зависимой от заемных средств.

Скрытые риски и нюансы

Несмотря на то что высокий коэффициент концентрации собственного капитала является положительным знаком, важно учитывать и другие аспекты финансового анализа. Например, организация с высоким ККСК может не использовать заемные средства для расширения бизнеса или модернизации оборудования. Это может привести к снижению конкурентоспособности в долгосрочной перспективе.

Кроме того, важно следить за тем, как изменяется ККСК в зависимости от рыночной ситуации. В условиях экономического кризиса многие компании могут столкнуться с падением выручки и увеличением долговой нагрузки, что негативно скажется на их коэффициенте.

Кейс-стади: Примером может служить ситуация с компанией "Бета", которая в условиях кризиса снизила свои заимствования и повысила ККСК до 0.8. Хотя это выглядело как успех с точки зрения независимости от внешнего финансирования, компания потеряла возможность инвестировать в новые технологии и расширение производства.

Альтернативные подходы к оценке кредитоспособности

Коэффициент концентрации собственного капитала не является единственным показателем для оценки кредитоспособности предприятия. Существует ряд других коэффициентов и метрик:

- Коэффициент текущей ликвидности: показывает способность компании покрывать краткосрочные обязательства.

- Коэффициент долговой нагрузки: отражает соотношение долговых обязательств к собственному капиталу.

- Рентабельность активов (ROA): демонстрирует эффективность использования активов для генерации прибыли.

Каждый из этих показателей предоставляет дополнительные данные о финансовом состоянии компании и помогает сформировать более полное представление о ее кредитоспособности.

Влияние заемных средств на коэффициент концентрации собственного капитала

В контексте коэффициента концентрации собственного капитала (ККСК) важно понимать, как именно заемные средства влияют на этот показатель и, соответственно, на финансовую устойчивость предприятия.

При увеличении заемных средств доля собственного капитала в структуре финансирования снижается. Это приводит к уменьшению коэффициента концентрации собственного капитала. Например, если у компании "Гамма" собственный капитал составляет 1 млн рублей, а заемные средства — 3 млн рублей, то ККСК будет равен:

Такой низкий коэффициент может насторожить инвесторов и кредиторов, так как он сигнализирует о высокой зависимости от внешних источников финансирования.

Риски, связанные с высоким уровнем заимствований

Когда компания активно использует заемные средства для финансирования своих проектов, она сталкивается с рядом рисков:

- Увеличение долговой нагрузки: При высоких заимствованиях растут обязательства по выплате процентов и основного долга.

- Чувствительность к изменению процентных ставок: В условиях роста процентных ставок компании с высоким уровнем долговой нагрузки могут столкнуться с серьезными финансовыми трудностями.

- Кредитный риск: В случае ухудшения финансовых показателей компании, кредиторы могут потребовать досрочного погашения долгов или увеличить процентные ставки.

Примеры из практики

Рассмотрим компанию "Дельта", которая в течение нескольких лет активно использовала заемные средства для расширения производства. На начальном этапе это дало возможность увеличить объемы продаж и прибыль. Однако с увеличением долговой нагрузки ККСК снизился до 0.4. Когда рынок начал испытывать трудности, компания столкнулась с проблемами ликвидности и не смогла выполнить свои обязательства перед кредиторами.

В контексте международной практики можно привести пример японских компаний, которые активно используют заемные средства для финансирования инновационных проектов. Однако в отличие от российских предприятий, японские компании часто имеют более низкие процентные ставки и более гибкие условия кредитования, что позволяет им управлять рисками более эффективно.

Альтернативные стратегии финансирования

Для снижения зависимости от заемных средств компании могут рассмотреть альтернативные стратегии финансирования:

- Увеличение собственного капитала: Привлечение инвесторов или выпуск новых акций может повысить уровень собственного капитала и улучшить ККСК.

- Реинвестирование прибыли: Использование прибыли для финансирования новых проектов вместо привлечения заемных средств.

- Оптимизация структуры капитала: Снижение доли заемных средств путем рефинансирования долгов или продажи непрофильных активов.

Нормативные документы и статистика

Согласно Федеральному закону "О бухгалтерском учете" (№ 402-ФЗ), предприятия обязаны вести учет своих обязательств и капитала, что позволяет им контролировать уровень заимствований и его влияние на финансовую независимость. По данным Росстата, в последние годы наблюдается рост долговой нагрузки на российские предприятия, что вызывает опасения у аналитиков о возможных последствиях для экономики в целом.

Сравнение с другими показателями

Коэффициент концентрации собственного капитала следует рассматривать в контексте других финансовых показателей:

- Коэффициент долговой нагрузки: Показывает соотношение между долгами и собственным капиталом.

- Коэффициент ликвидности: Оценивает способность компании покрывать краткосрочные обязательства.

Каждый из этих показателей предоставляет дополнительную информацию о финансовом состоянии компании и помогает сформировать более полное представление о ее устойчивости.

Практические рекомендации для бизнеса

Для управления влиянием заемных средств на коэффициент концентрации собственного капитала можно рассмотреть следующие практические рекомендации:

- Регулярный анализ структуры капитала: Периодическая оценка соотношения собственного и заемного капитала поможет выявить потенциальные риски.

- Диверсификация источников финансирования: Использование различных источников финансирования может снизить зависимость от одного типа заемных средств.

- Планирование денежных потоков: Эффективное управление денежными потоками позволит избежать проблем с ликвидностью при обслуживании долговых обязательств.

Какое значение коэффициента концентрации собственного капитала считается нормой?

Оптимальные значения коэффициента концентрации собственного капитала зависят от специфики бизнеса. В среднем, значение выше 0.5 считается положительным показателем. Однако для разных секторов экономики существуют свои стандарты:

| Отрасль | Нормативное значение ККСК |

| Промышленность | 0.5 - 0.7 |

| Строительство | 0.4 - 0.6 |

| Торговля | 0.3 - 0.5 |

| Сервисные компании | 0.6 - 0.8 |

| Финансовый сектор | 0.7 - 1.0 |

Для компаний в сфере услуг, например, показатель ККСК может быть выше, поскольку они часто требуют меньших объемов капитальных вложений и могут более эффективно использовать собственные средства.

Значение коэффициента выше 0.5

Когда коэффициент концентрации собственного капитала превышает 0.5, это указывает на то, что более половины активов компании финансируется за счет собственного капитала. Это создает более устойчивую финансовую базу для бизнеса и снижает риски, связанные с колебаниями рыночной конъюнктуры или изменениями в процентных ставках.

Пример: Компания "ЭкоТех" имеет ККСК равный 0.65, что говорит о том, что 65% ее активов финансируются из собственных средств. Это позволяет компании легче справляться с экономическими трудностями и снижает вероятность банкротства.

Чем ближе к единице, тем лучше

Коэффициент, близкий к единице, свидетельствует о высокой финансовой независимости предприятия от заемного капитала. Это означает, что компания имеет значительные ресурсы для покрытия своих обязательств без необходимости привлекать внешние финансирования.

Кейс-стади: Рассмотрим компанию "Зеленый Город", которая активно развивает экологически чистые технологии и имеет ККСК на уровне 0.9. Это позволяет ей не только успешно конкурировать на рынке, но и привлекать внимание инвесторов, которые ценят устойчивость и надежность бизнеса.

Влияние внешних факторов на нормативные значения

Следует учитывать, что нормативные значения коэффициента могут меняться под воздействием внешних факторов:

- Экономическая ситуация: В условиях рецессии компании могут столкнуться с падением выручки и увеличением долговой нагрузки.

- Изменения в законодательстве: Новые нормы и правила могут повлиять на доступность заемных средств и условия их получения.

- Конкуренция: В условиях высокой конкуренции компании могут быть вынуждены использовать заемные средства для финансирования роста.

Скрытые риски при низком значении ККСК

Низкий коэффициент концентрации собственного капитала (например, ниже 0.3) может сигнализировать о высокой зависимости от внешнего финансирования и увеличении рисков:

- Кредитный риск: Высокая долговая нагрузка может привести к проблемам с обслуживанием долговых обязательств.

- Ликвидный риск: Невозможность быстро преобразовать активы в наличные деньги для покрытия краткосрочных обязательств.

- Репутационные риски: Негативное восприятие со стороны инвесторов и кредиторов может затруднить доступ к финансированию.

Примеры успешного управления финансовой независимостью

В юго-восточной Азии многие компании применяют стратегию диверсификации источников финансирования для повышения своей финансовой устойчивости. Например, сингапурские стартапы часто комбинируют венчурное финансирование с государственными субсидиями и собственными средствами для создания сбалансированной структуры капитала.

Как повысить коэффициент концентрации собственного капитала?

Первый и наиболее очевидный способ повышения ККСК — это увеличение доли собственного капитала. Это можно сделать несколькими способами:

- Реинвестирование прибыли: Вместо распределения прибыли в виде дивидендов акционерам, компании могут реинвестировать эти средства в развитие бизнеса. Это не только увеличивает собственный капитал, но и способствует росту активов, что положительно сказывается на финансовой независимости.

- Привлечение дополнительных инвестиций: Компании могут рассмотреть возможность привлечения новых инвесторов или выпуска новых акций. Это позволяет увеличить собственный капитал и снизить долю заемных средств.

- Снижение долговой нагрузки: Параллельно с увеличением собственного капитала важно работать над снижением заемных средств. Это можно сделать путем рефинансирования долгов или погашения кредитов.

Примеры успешного реинвестирования

Рассмотрим компанию "ТехноСервис", которая в течение нескольких лет активно реинвестировала свою прибыль в модернизацию оборудования и расширение производственных мощностей. Благодаря этому, собственный капитал компании вырос на 30%, а коэффициент концентрации собственного капитала увеличился с 0.45 до 0.65. Это позволило компании не только укрепить свои позиции на рынке, но и привлечь дополнительные инвестиции для дальнейшего роста.

Оптимизация структуры капитала

Оптимизация структуры капитала — еще один важный аспект, который может помочь повысить коэффициент концентрации собственного капитала. Это включает в себя:

- Планирование финансовых потоков: Эффективное управление денежными потоками позволяет избежать излишнего заимствования и поддерживать необходимый уровень ликвидности.

- Диверсификация источников финансирования: Использование различных источников финансирования может снизить зависимость от заемных средств. Например, компании могут сочетать банковские кредиты с выпуском облигаций или привлечением венчурного капитала.

- Уменьшение операционных расходов: Снижение затрат на производство и управление может освободить дополнительные средства для реинвестирования в собственный капитал.

Снижение доли заемных средств

Снижение доли заемных средств — это важный шаг к повышению финансовой независимости. Как это можно сделать?

- Рефинансирование долгов: Пересмотр условий существующих кредитов может привести к снижению процентных ставок и уменьшению общей долговой нагрузки.

- Погашение долгов: При наличии свободных денежных средств компания может рассмотреть возможность досрочного погашения долговых обязательств, что позволит снизить процентные расходы и улучшить ККСК.

- Избежание избыточного заимствования: Важно тщательно планировать потребности в финансировании, чтобы избежать ненужного привлечения заемных средств.

Нормативные документы и статистика

Согласно Федеральному закону "О бухгалтерском учете" (№ 402-ФЗ), предприятия обязаны вести учет своих обязательств и капитала, что позволяет им контролировать уровень заимствований и его влияние на финансовую независимость. По данным Росстата, многие российские компании сталкиваются с проблемами высокой долговой нагрузки, что подчеркивает необходимость управления структурой капитала.

Примеры

В юго-восточной Азии многие стартапы используют стратегию минимизации долговой нагрузки через привлечение венчурного капитала. Например, сингапурские компании часто получают финансирование от государственных фондов поддержки стартапов, что позволяет им развиваться без значительных заимствований.

Психология инвесторов

Важно учитывать также психологию инвесторов. Высокий коэффициент концентрации собственного капитала может повысить доверие со стороны потенциальных инвесторов. В условиях нестабильной экономики компании с низкой зависимостью от заемных средств воспринимаются как более надежные.

Практические рекомендации

Для повышения коэффициента концентрации собственного капитала можно использовать следующие практические рекомендации:

- Регулярный анализ структуры капитала: Периодическая оценка соотношения собственного и заемного капитала поможет выявить потенциальные риски и возможности для улучшения ККСК.

- Долгосрочное планирование: Разработка долгосрочных стратегий развития поможет избежать краткосрочных решений, которые могут негативно сказаться на финансовой устойчивости.

- Обучение сотрудников: Инвестиции в обучение персонала по вопросам управления финансами могут привести к более эффективному использованию ресурсов.

Повышение коэффициента концентрации собственного капитала — это многогранная задача, требующая комплексного подхода к управлению финансами предприятия. Увеличение доли собственного капитала через реинвестирование прибыли или привлечение новых инвестиций, а также снижение доли заемных средств являются ключевыми факторами для достижения этой цели.

Роль коэффициента концентрации собственного капитала в инвестиционной привлекательности

Компании с высоким коэффициентом концентрации собственного капитала выглядят более привлекательно для потенциальных инвесторов. Высокий показатель свидетельствует о том, что предприятие эффективно управляет своими финансовыми ресурсами и имеет высокие шансы на успешное развитие в долгосрочной перспективе. Это снижает риски для инвесторов, которые ищут надежные активы для вложений.

Примеры из практики

Рассмотрим компанию "Инновации", которая на протяжении нескольких лет демонстрировала стабильный рост ККСК, достигая значений выше 0.7. Это привлекло внимание венчурных капиталистов и институциональных инвесторов, которые оценивали компанию как надежного партнера с низкими рисками. В результате "Инновации" смогла привлечь значительные инвестиции для расширения своего бизнеса.

Как ККСК влияет на восприятие компании

- Снижение кредитных рисков: Высокий ККСК указывает на то, что компания менее зависима от заемных средств. Это означает, что в случае экономических трудностей она будет менее подвержена риску банкротства или дефолта по кредитам.

- Устойчивость к экономическим колебаниям: Компании с высокой финансовой независимостью могут легче адаптироваться к изменениям в рыночной среде. Это делает их более привлекательными для инвесторов, которые ищут стабильные вложения.

- Долгосрочная стратегия: Высокий коэффициент может говорить о том, что компания ориентирована на долгосрочное развитие и не полагается исключительно на внешние источники финансирования для своих операций.

Сравнение с конкурентами

В условиях высокой конкуренции важно не только иметь высокий ККСК, но и продемонстрировать его преимущества по сравнению с конкурентами. Например, если компания "Альфа" имеет ККСК равный 0.8, а ее главный конкурент "Бета" — 0.4, это может стать весомым аргументом при привлечении инвестиций.

| Компания | ККСК | Привлечение инвестиций |

| Альфа | 0.8 | Успешно привлекла 50 млн рублей |

| Бета | 0.4 | Проблемы с привлечением капитала |

Риски при низком значении ККСК

Компании с низким коэффициентом концентрации собственного капитала сталкиваются с рядом рисков:

- Высокая зависимость от кредиторов: Низкий уровень собственного капитала может привести к тому, что кредиторы будут диктовать условия финансирования.

- Увеличение стоимости капитала: Инвесторы могут требовать более высоких доходностей за рискованные вложения в компании с низким ККСК.

- Проблемы с ликвидностью: Низкая финансовая независимость может ограничить доступ к финансированию в сложные времена.

Как повысить инвестиционную привлекательность через ККСК

Повышение коэффициента концентрации собственного капитала может значительно улучшить инвестиционную привлекательность компании:

- Реинвестирование прибыли: Использование прибыли для финансирования роста вместо распределения дивидендов может увеличить собственный капитал и улучшить ККСК.

- Оптимизация структуры капитала: Снижение доли заемных средств через рефинансирование долгов или погашение кредитов поможет улучшить финансовую устойчивость.

- Привлечение новых инвестиций: Выпуск новых акций или привлечение стратегических инвесторов может увеличить собственный капитал и снизить зависимость от заемных средств.

Мировые практики

В международной практике компании с высоким коэффициентом концентрации собственного капитала часто получают более благоприятные условия финансирования. Например, многие стартапы в Силиконовой долине активно используют венчурное финансирование для увеличения собственного капитала без увеличения долговой нагрузки. Это позволяет им сохранять гибкость и устойчивость на рынке.

Анализ динамики коэффициента концентрации собственного капитала в динамике

Динамика коэффициента концентрации собственного капитала позволяет выявить тренды и паттерны, которые могут быть неочевидны при анализе только текущих значений. Например, рост ККСК на протяжении нескольких периодов может свидетельствовать о том, что компания успешно увеличивает свой собственный капитал и снижает зависимость от заемных средств.

Примеры из практики

Рассмотрим компанию "СтройИнвест", которая в течение последних трех лет демонстрировала положительную динамику ККСК:

| Год | ККСК |

| 2021 | 0.45 |

| 2022 | 0.55 |

| 2023 | 0.65 |

В данном случае рост коэффициента с 0.45 до 0.65 указывает на улучшение финансового состояния компании. Это может быть результатом успешной реинвестиции прибыли и оптимизации структуры капитала.

Интерпретация изменений в коэффициенте

1. Рост коэффициента: Увеличение ККСК может говорить о нескольких положительных факторах:

- Эффективное управление активами.

- Увеличение собственного капитала за счет реинвестирования прибыли.

- Снижение долговой нагрузки через погашение кредитов или рефинансирование.

2. Снижение коэффициента: Обратная ситуация может указывать на негативные тенденции:

- Увеличение долговой нагрузки из-за новых заимствований.

- Падение выручки, что приводит к уменьшению собственного капитала.

- Неправильная стратегия управления финансами, которая может привести к рискам банкротства.

Практические тонкости анализа

При анализе динамики ККСК важно учитывать несколько аспектов:

- Сравнение с отраслевыми стандартами: Сравнение динамики ККСК с аналогичными показателями в отрасли может дать более полное представление о положении компании на рынке. Например, если средний ККСК в отрасли составляет 0.6, а у вашей компании он снизился до 0.4, это может быть тревожным сигналом.

- Контекст изменений: Необходимо понимать причины изменений в ККСК. Например, если коэффициент снизился из-за временного увеличения заимствований для финансирования крупного проекта, это может быть оправданным шагом. Важно анализировать такие изменения в контексте общей стратегии компании.

- Долгосрочные тренды: Важно не только смотреть на годовые изменения, но и анализировать долгосрочные тренды. Например, если компания стабильно снижает ККСК на протяжении нескольких лет, это может указывать на системные проблемы в управлении финансами.

Риски и возможности

Анализ динамики ККСК также позволяет выявить потенциальные риски и возможности:

- Риски: Снижение коэффициента может сигнализировать о высокой зависимости от заемных средств, что увеличивает риски при ухудшении рыночной ситуации или повышении процентных ставок.

- Возможности: Рост ККСК открывает новые возможности для привлечения инвестиций и расширения бизнеса. Инвесторы чаще выбирают компании с высокой финансовой независимостью, так как они выглядят более надежными.

Анализ динамики коэффициента концентрации собственного капитала во времени предоставляет ценную информацию о финансовом состоянии компании и ее способности справляться с долговыми обязательствами. Рост этого показателя свидетельствует о повышении устойчивости бизнеса, тогда как его снижение может указывать на увеличение рисков и необходимость пересмотра стратегии управления финансами. Важно учитывать контекст изменений и сравнивать результаты с отраслевыми стандартами для более точной оценки положения компании на рынке.

Ошибки при интерпретации коэффициента концентрации собственного капитала

Основные ошибки связаны с недостаточным учетом других финансовых показателей и специфики отрасли. Разберем эти ошибки более подробно.

Оценка в отрыве от других показателей

Одной из наиболее распространенных ошибок является оценка ККСК без учета других финансовых коэффициентов. Например, высокий коэффициент концентрации собственного капитала может создать ложное ощущение стабильности, если одновременно наблюдается низкая ликвидность или высокая долговая нагрузка.

Пример: Компания "Ресурс" имеет ККСК на уровне 0.75, что на первый взгляд выглядит обнадеживающе. Однако, если посмотреть на коэффициент текущей ликвидности, который составляет 0.5, становится очевидно, что компания может столкнуться с проблемами при погашении краткосрочных обязательств. Таким образом, важно рассматривать ККСК в контексте других показателей, таких как:

- Коэффициент текущей ликвидности

- Коэффициент задолженности

- Рентабельность собственного капитала (ROE)

Игнорирование отраслевой специфики

Каждая отрасль имеет свои нормы и стандарты для коэффициентов. Ошибка заключается в том, что многие аналитики сравнивают ККСК компании с общими средними значениями по рынку без учета специфики ее сектора. Например, в капиталоемких отраслях, таких как строительство или производство, более низкие значения ККСК могут быть нормой из-за высокой зависимости от заемных средств для финансирования крупных проектов.

Неправильная интерпретация динамики

Динамика коэффициента также требует внимательного анализа. Ошибка заключается в том, что изменения в ККСК могут быть интерпретированы неправильно:

- Рост ККСК: Может быть результатом успешного управления активами или реинвестирования прибыли. Однако он также может происходить из-за сокращения бизнеса или продажи активов для погашения долгов.

- Снижение ККСК: Может указывать на ухудшение финансового состояния компании, но также может быть следствием стратегического выбора увеличить заимствования для финансирования роста.

Упрощение анализа структуры капитала

Коэффициент концентрации собственного капитала не дает полной картины структуры капитала компании. Важно учитывать не только уровень собственного и заемного капитала, но и их состав:

- Краткосрочные и долгосрочные обязательства: Высокий уровень краткосрочных долгов может привести к рискам ликвидности, даже если ККСК выглядит позитивно.

- Структура активов: Наличие значительных нематериальных активов может снизить надежность оценки финансовой независимости.

Пренебрежение экономическими условиями

Экономические условия также играют важную роль в интерпретации ККСК. В условиях экономической нестабильности или рецессии даже компании с высоким коэффициентом могут столкнуться с проблемами ликвидности и платежеспособности.

Кейс-стади: Рассмотрим компанию "АгроИнвест", которая в период экономического роста имела высокий ККСК (0.8). Однако во время экономического спада этот показатель не спас компанию от банкротства из-за падения спроса на продукцию и увеличения долговой нагрузки.

Сравнение с конкурентами

Еще одной ошибкой является отсутствие сравнения с конкурентами в отрасли. Даже если компания демонстрирует высокий уровень ККСК, важно понимать, как она выглядит на фоне других игроков на рынке.

| Компания | ККСК | Конкуренты |

| Компания A | 0.7 | 0.6 |

| Компания B | 0.5 | 0.4 |

| Компания C | 0.9 | 0.8 |

В этом случае компания A выглядит более привлекательной для инвесторов по сравнению с конкурентами.

Заключительные мысли

Ошибки при интерпретации коэффициента концентрации собственного капитала могут привести к неправильным выводам о финансовом состоянии компании и ее инвестиционной привлекательности. Важно учитывать комплексный анализ других финансовых показателей и специфики отрасли, а также динамику изменений во времени и экономические условия рынка. Только так можно получить полное представление о реальном положении дел в компании и принять обоснованные решения о ее будущем развитии и инвестициях в нее.

Синонимы

- коэффициент финансовой независимости

- коэффициент автономии

Используемые источники

- 1. Донцова Л.В. Анализ финансовой отчетности: практикум / Л.В. Донцова, Н.А. Никифорова. — М.: Дело и сервис, 2004. - 144 с.

- 2. Долгих Ю.А. Финансовый менеджмент: учебное пособие Ю.А. Долгих, Т.В. Бакунова, Е.А. Трофимова, Е.С. Панфилова - Екатеринбург: Изд-во Урал. ун-та, 2021. - 118 с

- 3. Тупикова О.А. Финансовый анализ: Метод.указ. / Сост. О.А. Тупикова. - Владивосток: Изд-во ДВГТУ, 2004.- 38 с.

Еще найдено про коэффициент концентрации собственного капитала

- Коэффициент концентрации заемного капитала Коэффициент концентрации заемного капитала - это дополнение к коэффициенту концентрации собственного капитала коэффициенту финансовой независимости Коэффициент концентрации заемного капитала рассчитывается в программе ФинЭкАнализ в

- Коэффициент кратковременной задолженности Коэффициент кратковременной задолженности - это определенная мера дополнения к коэффициенту концентрации собственного капитала коэффициенту финансовой независимости Коэффициент кратковременной задолженности рассчитывается в программе ФинЭкАнализ в блоке

- Коэффициент краткосрочной задолженности Коэффициент краткосрочной задолженности - это определенная мера дополнения к коэффициенту концентрации собственного капитала коэффициенту финансовой независимости Коэффициент краткосрочной задолженности рассчитывается в программе ФинЭкАнализ в блоке

- Коэффициент финансовой независимости Синонимы коэффициент автономии коэффициент финансовой автономии коэффициент концентрации собственного капитала Используемые источники 1 Донцова Л.В Анализ финансовой отчетности практикум Л.В Донцова

- Коэффициент автономии Синонимы коэффициент финансовой независимости коэффициент концентрации собственного капитала Используемые источники 1 Донцова Л.В Анализ финансовой отчетности практикум Л.В Донцова

- Оборотный капитал и эффективность его использования в деятельности ООО Элетросвязьстрой Заемные средства организации в 2016 г увеличились по сравнению с 2014 г на 13 691 тыс руб или на 52.47% по сравнению с 2015 г - на 15 209 тыс руб или на 61.88% что связано с привлечением краткосрочных кредитов банка и увеличении размера кредиторской задолженности Коэффициент концентрации собственного капитала в ООО Элетро-связьстрой в 2016 г составил минус 0.12 при оптимальном

- Коэффициенты финансовой устойчивости Коэффициент финансовой независимости Коэффициент концентрации собственного капитала Чистые активы Коэффициент финансовой зависимости Коэффициент соотношения заемных и собственных средств

- Собственный капитал Балльная оценка финансовой устойчивости как Коэффициент концентрации собственного капитала Скачать программу ФинЭкАнализ Собственный капитал формула Собственный капитал Валюта баланса -

- Влияние концентрации собственности на дивидендную политику российских компаний Y Reddy 6 Значение коэффициента финансового левериджа соотношение величины заемного капитала к величине собственного имеет также существенное влияние на ... Если в международных исследованиях отмечается неоднозначное влияние государства на дивидендные выплаты то в условиях российской специфики авторы указывают на прямую связь между выплатой дивидендов и концентрацией собственности в руках государства Согласно исследованию Г.Н Мальгинова и А.Д Радыгина 8 государству удалось

- Коэффициент концентрации собственного капитала Упрощение анализа структуры капитала Коэффициент концентрации собственного капитала не дает полной картины структуры капитала компании Важно учитывать не

- Методика анализа финансовой устойчивости коммерческой организации Валюта баланса Собственный капитал Коэффициент концентрации заемного капитала 0.5 Заемный капитал Валюта баланса Коэффициент задолженности 1.0 Заемный

- Финансовый анализ деятельности малых предприятий Кратко рассмотрим их 1 Коэффициент концентрации собственного капитала автономии независимости Ккс где СК собственный капитал ВБ валюта баланса Этот

- Оптимизация структуры бухгалтерского баланса как фактор повышения финансовой устойчивости организации Из данных таблицы видно что коэффициент концентрации собственного капитала в 2013-2014 гг находится в пределах нормативного значения в 0.5 а

- Отбор факторов риска банкротства предприятия на основе метода главных компонент Коэффициент маневренности собственного капитала 0.322 -0.667 0.425 0.245 -0.236 Коэффициент концентрации заемного капитала 0.458 0.061 -0.687 0.410

- Финансовая устойчивость организации и критерии структуры пассивов Таким образом об уровне финансовой устойчивости позволяют судить отдельные показатели из выбранной нами системы показателей оценки финансовой устойчивости а именно коэффициент автономии коэффициент соотношения заемного и собственного капиталов коэффициент концентрации заемного капитала Усилению устойчивости финансового состояния может способствовать ускорение оборачиваемости капитала

- Оценка рыночной и финансовой устойчивости предприятия Он характеризует какая часть активов предприятия сформирована за счет собственных источников средств В условиях нашего предприятия - это 32.9% 2 Коэффициент концентрации заемного капитала

- Формирование отчета о финансовых результатах как функция управления производственными ресурсами Коэффициент концентрации собственного капитала коэффициент независимости 0.385 0.451 0.491 0.107 0.041 Коэффициент финансовой устойчивости 0.737 0.724

- Проблемы диверсификации капитала Все это приводило к укрупнению хозяйственных систем олигополизации монополизации т.е концентрации производства Исследователями определены предпосылки мотивы и преимущества диверсификации В качестве предпосылок диверсификации производства выделяют ... Диверсификация производства предполагает направление ресурсов в собственные активы привносит изменения в производственную составляющую Автор подразделяет диверсификацию производства на связанную осваивается технология ... Е н - нормативный коэффициент эффективности К спi - затраты на проведение мероприятий по организации производства на i-м объекте ... С э - синергетический эффект ΔП - дополнительная синергетическая прибыль ΔИ -экономия издержек ΔI - экономия первоначальных инвестиций Δt - экономия времени на накопление капитала приобретение навыков создание производства Заслуживает внимания и точка зрения М М Сабуровой 3 с

- Подходы к оценке инвестиционной привлекательности организации сравнительный анализ FU1 - коэффициент концентрации собственного капитала DA13 - оборачиваемость собственного капитала DA14 - оборачиваемость основного капитала R1

- Анализ бухгалтерского баланса коммерческой организации с помощью финансовых коэффициентов J Валюта баланса Собственный капитал Коэффициент концентрации заемного капитале J Заемный капитал Валюта баланса Коэффициент задолженности J Заемный

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ